借鉴地产和移动互联网看新能源,海通策略:景气周期未结束时,热度将长期持续

核心结论:①产业周期:人口年龄结构决定房地产周期,智能手机普及率决定移动互联网周期。目前新能源汽车普及率只有25%,光伏风力发电占比只有11%。新能源产业周期尚未完成。②利润估值:房地产和移动互联网高增长阶段,相关产业链的PEG中枢在1左右。目前新能源汽车PEG在0.5左右,估值仍然不高。③配置和交易:目前新能源产业链的资金配置和交易比较热,但参考房地产和移动互联网周期,只要景气度还在,高热度还会保持很长时间。

从房地产和移动互联网看新能源

过去一周,价值板块表现良好,风格是否会发生切换,新能源板块能否延续此前的良好表现是市场关注的焦点。短期内市场风格有波动是正常的,重点是分析中长期趋势。借鉴历史,本报告从产业周期、企业利润、交易和配置三个维度,对比分析了本次新能源周期与之前的房地产周期和移动互联网周期。

1.产业周期:新能源仍处于快速渗透阶段。

首先,我们从产业发展周期的角度,梳理了三轮股市产业周期背后的驱动因素和标志性特征:05-10年房地产周期、10-15年移动互联网周期、19年新能源周期。

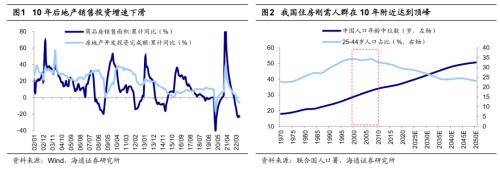

年龄结构决定房地产周期,05-10年高增长,11年放缓。在人口和政策因素的推动下,房地产周期开始,房地产及相关行业上涨。1998年7月,国务院发布《关于进一步深化城镇住房制度改革加快住房建设的通知》,彻底结束了实物分房。2003年,国务院发布《关于促进房地产市场持续健康发展的通知》,开启了房地产市场化进程。与此同时,中国25-44岁刚需人群已经到了峰值阶段,城市化率从2000年的36%上升到2010年的50%,居民住房需求得到密集释放。2000年至2010年,商品房销售面积年均增速达到18%,2009年达到峰值44%。2010年后,中国产业转型升级拉开序幕,主导产业从房地产转向消费和科技。此外,中国25-44岁人口比例从10年的32.7%下降到21年的29.2%。人口结构的变化也使得居民对房产的刚需配置开始下降。在产业和人口结构变化的影响下,房地产行业的趋势结束,房地产销售和投资的增长中枢明显下降。房地产销售年均增速从2000-10年的18%下降到11年前的5%,投资年均增速也从25%下降到11%,且大于同期制造业投资增速。

风电方面,21世纪末发布的第一批风电基地规划了近100GW的风电和光伏装机容量,目前已全面开工建设;第二批冯光基地项目名单也已发布。根据国际太阳能光伏网络的预测,第二批规划的风电和光伏装机将超过400GW。在政策支持下,风电光伏装机快速增长。今年1-7月,光伏装机比去年同期增长110%,风电装机增长19%。截至2012年7月,光伏风电累计装机容量687GW,而国务院2011年10月发布的《关于完整准确全面落实新发展理念做好二氧化碳排放峰值碳中和工作的意见》要求,到2030年光伏风电总装机容量要达到1200GW。从发电量来看,2022年1-7月风电光伏发电占比上升至11%,而2021年4月能源局发布的《关于2021年风电、光伏发电发展建设的通知(征求意见稿)》要求,到2025年,光伏、风力发电占全社会用电量的比重达到16.5%。可见,无论是光伏、风电的装机量,还是发电量,离政策目标都有一定差距。

新能源汽车方面,过去20年,新能源汽车销量快速增长。新能源汽车月渗透率从20年初的2.4%增长到7月22日的24.5%,22年来新能源汽车累计渗透率达到22%。从智能手机的发展历史来看,渗透率超过15%后进入快速发展阶段,渗透率的斜率明显增大。产业演进从电子设备开始,逐渐传导到软件内容,蔓延到场景应用。目前新能源汽车正处于这个阶段,渗透率在加快。随着未来新能源汽车向智能化、数字化转型,新能源汽车产业有望从硬件制造逐步向软件和生态进化,新能源汽车产业链的景气趋势尚未结束。

2.盈利估值:新能源基本面向上,估值不高。

行业周期决定股市行业基本面。从2005-10年的房地产周期和10-15年的移动互联网周期来看,行业景气度上去了,相关行业的基本面就会上去,估值中枢也会上升。产业周期结束后,相关行业基本面开始下滑,估值中枢下降。

2011年房地产周期结束后,产业链利润增速下降,估值中枢下移。房地产的产业链很长,上游有建材、钢铁、有色,中游有房地产、建筑,下游有家电、轻工等行业,在国民经济中占有重要地位。房地产相关的GDP占中国GDP的30%左右。2005-10年,房地产销售保持高速增长,相关行业基本面向上。房地产产业链的净资产收益率(TTM,总体方法,下同)从2005年的3%左右快速上升到2010年的14%。但随着2010年后房地产销售增长中枢的下降,房地产产业链基本面开始见顶回落,房地产产业链净资产收益率开始震荡回落。归母净利润累计同比增长中枢从2005-10年的40%下降到11年以来的10%(截至22/09/09,下同)。房地产产业链的PE(PB)枢纽从2005-10年的34.6倍(3.3倍)下降到11年前的13.6倍(1.7倍)。我们根据房地产产业链的净利润增长率和估值中枢计算PEG。由于房地产产业链利润增长中枢下降幅度大于估值下降幅度,其PEG从2005-10年的0.9上升到11年前的1.4。

2016年移动互联网周期结束后,产业链利润增速下降,估值中枢下移。引领移动互联网浪潮的智能手机产业链很长,市场规模巨大,而且是全球分工。比如苹果的产业链包括上下游元器件、下游整机和服务商(手机品牌、运营商、渠道商等。).在2010-2015年的移动互联网周期中,智能手机普及率快速提升,推动了移动互联网产业链的繁荣。中证移动互联网指数ROE从11Q1的6.9%上升到15Q4的12.2%。随着15年底智能手机普及率超过90%,移动互联网行业周期接近尾声,中证移动互联网指数ROE从15Q4的12.2%下降到18Q4的9.9%;剔除极值后,中证移动互联网指数净利润累计同比均值从10-15年的63%下降到16-18年的15%;其PE中心从10-15年的42次下降到16-18年的38次。16年以后,移动互联网产业链利润增速快速下降,所以PE中心下降幅度较小。中证移动互联网指数的PEG中心也从10-15年的0.7上升到16-18年的2.5。

新能源产业链基本面向,估值压力不大。在新能源领域,新能源汽车包括上游原材料、中游零部件(电池、电控、电机等。)及下游整车制造和服务;包括上游光伏原材料(硅片、银浆等。),中下游光伏发电应用的组件和电池。19年新能源周期,新能源汽车(包括盐湖提锂、锂矿、锂电池正极、锂电池负极、锂电池电解液、锂电池隔膜、动力电池、充电桩、新能源汽车九大风概念指数,下同)ROE在20Q1触底反弹1.1%,22Q2回升至13.6%,累计归母净收益从19Q1的-29%上升。风电(包括硅材料、电池组件、光伏设备、光伏辅助材料、光伏加工、逆变器、风电组件、风电整机和风力发电,下同)净资产收益率由19Q1的4%左右提升至22Q2的13.2%,累计归母净利润同比由-6%提升至70%。可以看出,22Q2新能源汽车和光伏风电产业链净利润累计同比增速明显高于全部a股的3.3%。展望未来,新能源产业的趋势还没有结束,国内新能源汽车的普及率仍处于快速攀升阶段。预计今年新能源汽车销量将达到650万辆,光伏风电装机将继续增加。国家能源局预测,22年光伏新增装机增速接近100%。这将推动新能源产业链上的企业利润不断增加。根据Wind的一致预期,22年新能源汽车净利润增长率将达到68%,光伏风电净利润增长率将达到69%。

自9年新能源周期以来,新能源汽车和光伏风电板块PE估值的阶段性高点出现在2011年8月。当时新能源汽车的PE是57倍,光伏风电板块是55倍。此后新能源产业链的高利润推动估值不断消化。目前新能源汽车的PE是28倍,光伏风电是34倍。基于22年净利润增长预测,新能源汽车PEG仅为0.4,光伏风电PEG仅为0.49。

3.配置和交易:新能源的高热度可能会持续。

目前新能源周期已经持续三年多,部分投资者担心相关产业链资金配置过于火爆,交易拥挤。在这一部分,我们从资金配置和交易热度两个维度,将本次新能源周期与之前的房地产周期和移动互联网周期进行对比分析。先看资金配置:

在5-10年的房地产周期中,基金配置了更多的房地产。基金重仓股中,地产产业链持仓市值从05Q1的5%上升到09Q2的最高17.3%,相对自由流通市值超配比例达到4个百分点;以房地产产业链中的房地产行业为例。09Q2资金对房地产行业的配置处于历史最高水平,房地产占基金重仓股的15%,相对自由流通市值超过5个百分点。随着地产周期的结束,地产产业链在基金重仓股中的占比下降,相对自由流通市值继续处于低配置状态。

在10-15年的移动互联网周期中,基金持续大幅超过移动互联网。基金重仓股中的中证移动互联网市值从10Q1的3.7%上升到13Q3的最高16%,自由流通市值下的超配从2%上升到11.9%。随着智能手机渗透率见顶,基金对中证移动互联网的配置开始减少。

观察此轮新能源周期,基金对新能源产业链的配置也在不断加强。新能源产业链占基金重仓股的比例从19Q1的5.9%上升到22Q2的24.8%,相对自由流通市值超配比例达到11.3个百分点,较19Q1上升近10个百分点。

在成交热度方面,以成交占比衡量的成交热度不排除市值变化对成交额的影响,数据结果可能会相对失真。因此,我们计算“成交额占比-总市值占比”,剔除市值变动的影响,来衡量相关产业链的交易热度,可以发现:

2005-10年,房地产连锁交易的高热度持续。剔除市值变动的影响后可以发现,房地产周期前后房地产产业链的交易热度差异很大,2005-10年平均为3.4个百分点,即房地产产业链交易占比超过市值3.4个百分点;房地产周期结束后,平均成交热度也降至11年以来的0.7个百分点。

13-15年移动互联网交易高度普及。10-12年移动互联网周期处于开始阶段,中证移动互联网指数交易热度不高。随着13-15年相关产业链的爆发,交易热度上升并维持在较高水平,期间平均交易热度上升至1.5个百分点。16年后中证移动互联网交易热度开始下降,16-17年平均交易热度下降到1.0个百分点。

观察这一轮新能源周期,近20年来新能源产业链交易热度明显上升。16-19年,新能源汽车平均交易热度为1.0% (0.4%)。随着新能源产业链渗透率的快速提升,新能源产业链交易热度上升,并维持在20年前以来的较高水平,新能源汽车2.4%,光伏风电1.8%。

整体来看,目前新能源产业链的资金配置和交易热度处于较高水平。借鉴房地产和移动互联网产业链的演进历史,在景气周期结束之前,相关产业链的资金配置和交易热度将长期维持在较高水平。

风险提示:历史表不代表未来。

声明:本网转发此文章,旨在为读者提供更多信息资讯,所涉内容不构成投资、消费建议。文章事实如有疑问,请与有关方核实,文章观点非本网观点,仅供读者参考。

热门推荐

最新动态

文章排行